Анатомия финансового рынка через призму скандала (Часть 1)

Автор: В.Ю. Катасонов, проф, д.э.н., председатель Русского экономического общества им. С.Ф. Шарапова

Источник: Институт высого коммунитаризма

ЛИБОР КАК ПУТЕВОДНАЯ ЗВЕЗДА МИРОВЫХ ФИНАНСОВ

ЛИБОР КАК ПУТЕВОДНАЯ ЗВЕЗДА МИРОВЫХ ФИНАНСОВ

В 1986 году Британская банковская ассоциация - ББА (British Bankers' Association - ВВА) создала для своих членов ориентир стоимости заемных средств – процентную ставку на межбанковском лондонском рынке, называемую ЛИБОР (London Interbank Offered Rate - LIBOR). Ставка ЛИБОР быстро приобрела популярность и стала эталоном: на нее ориентированы разнообразные кредитные контракты, не только в Великобритании, но во всем мире. Годовой объем таких контрактов достиг к началу нынешнего десятилетия, по разным оценкам, от 300 до 1200 трлн. долларов. Часть этих контактов – реальные кредитные сделки (их объем – около 10 трлн. долл.). Большая часть контрактов, привязанных к ставке ЛИБОР, относится к разряду так называемых производных финансовых инструментов (деривативов), рынок которых начал бурно развиваться как раз с середины 1980-х гг. Ставка ЛИБОР всегда служила для всего бизнеса своеобразным ориентиром, который позволял оценивать настроения банкиров, чувствовать конъюнктуру рынков, вектор экономического развития. Принято было считать, что динамика трехмесячной ставки ЛИБОР (в британских фунтах) отражает ожидания рынка относительно того, как изменится базовая ставки Банка Англии через три месяца. К ставке ЛИБОР напрямую привязаны ставки по кредитам для крупных корпоративных клиентов и часть ипотечных займов.

Влияние ставки на оставшиеся виды ипотечных займов и потребительские кредиты не прямое, но значимое. Изменения ЛИБОР влияют и на уровень сбережения. Если межбанковские кредиты дешевы, банкам нет смысла привлекать средства населения на депозиты. А значит, налогоплательщики получают отрицательные реальные ставки по депозитам и лишаются стимула сберегать. Иначе говоря, от уровня ставки ЛИБОР зависит макроэкономическая ситуация и перспективы экономического развития стран. Все серьезные макроэкономические модели и прогнозы, на которые ориентировались денежные власти, частный бизнес и даже политики, почти всегда включали в набор исходных показателей ставки ЛИБОР.

Ставка ЛИБОР – виртуальное понятие, не связанное напрямую с «живыми» кредитными контрактами. Банки, участвующие в определении ЛИБОР, должны лишь сообщить в ББА ту предполагаемую ставку, по которой они готовы брать или предлагать кредиты. Модификаций ЛИБОР много – в зависимости от сроков кредитов и видов валют. На момент начала скандала (лето 2012 г.) в общей сложности определялось 150 ставок ЛИБОР (10 валют, 15 периодов). Примечательно, что ставка ЛИБОР никоим образом не регулировалась государством, считалась чисто рыночным индикатором, чутко улавливающим каждый вздох мировой конъюнктуры. В расчете каждой из 150 ставок принимает участие от 8 до 16 банков, выбранных такими саморегулирующимися организациями, как British Bankers' Association (BBA) и Foreign Exchange and Money Markets Committee (FX&MMC). Критерии выбора — масштаб бизнеса и репутация банка, а также опыт работы банка c конкретной валютой. «Ядро» участников установления ставки состояло примерно из двадцати банков. Это та «великолепная двадцатка», которая фигурирует в первых строчках различных мировых рейтингов.

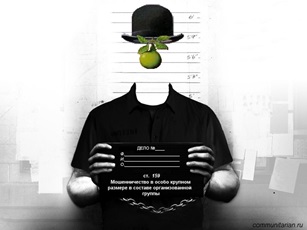

ЛИБОР КАК ИНСТРУМЕНТ МОШЕННИЧЕСТВА

ЛИБОР КАК ИНСТРУМЕНТ МОШЕННИЧЕСТВА

Многие аналитики убеждены, что изначально в самом механизме расчета сознательно были заложены возможности для манипуляций, поэтому проводились они практически с момента создания эталонной ставки (т.е. примерно в течение четверти века). Журнал The Economist в прошлом году со ссылкой на трейдеров, пожелавших остаться неизвестными, написал, что манипуляции со ставкой ЛИБОР начались как минимум за 15 лет до скандала.

Минимальное (на один базисный пункт, 0,01%) искажение LIBOR почти никак не повлияет на ставку по ипотеке или потребительскому кредиту. А вот для торгового департамента банка, работающего с производными процентными инструментами, такое изменение стоит дорого - стандартная торговая позиция меняется сразу же на 2 млн. долл. Этот чудесный эффект объясняет желание трейдеров влиять на ЛИБОР для получения прибыли или уменьшения убытков.

В ноябре 2011 года Банк международных расчетов (Bank for International Settlement, - пресловутый «центробанк центробанков» в Базеле – прим. ред.) оценил общий объем рынка внебиржевых процентных деривативов в 554 трлн. долл. Эта цифра почти на порядок превосходит мировой ВВП. Большая часть операций на таком рынке осуществляется крупнейшими банками, в том числе теми, которые входят в «великолепную двадцатку». Очевидно, что «навар» «великолепной двадцатки» от манипуляций со ставками на громадном рынке деривативов измеряется многими миллиардами долларов в год.

В прошлом году газета The Wall Street Journal (WSJ) со ссылкой на документы, попавшие в ее распоряжение, сообщила следующие пикантные подробности о манипуляциях Deutsche Bank. Они впервые пролили свет на механизм, с помощью которого банки получали значительную прибыль на небольших колебаниях ставок.

В документе Deutsche Bank, датированном 30 сентября 2008 г., говорится, что банк может потерять или приобрести до 68 млн. евро на каждой сотой процентного пункта изменения разницы между ставками, привязанными к ЛИБОР, и европейской межбанковской ставкой. В дальнейшем в разгар мирового финансового кризиса трейдеры банка в Нью-Йорке и Лондоне фактически ставили на его углубление. Им удалось предсказать, что трехмесячные и полугодовые ставки заимствования в долларах, евро и фунтах стерлингов будут расти быстрее месячных из-за нарастающего разлада мировой финансовой системы. В том числе банк мог получить до 24 млн. евро на каждой сотой процентного пункта роста трехмесячной долларовой ставки LIBOR к одномесячной ставке. Сама по себе игра на ставках ЛИБОР крайне рискованная. Но риски исчезают, если вы можете управлять этой ставкой. Для тех, кому не интересны или непонятны эти технические подробности, приведем обобщенные цифры из публикации WSJ: в 2008 г. Deutsche Bank заработал на манипуляциях со ставками ЛИБОР не менее 500 млн. евро.

Если исходить из того, что другие банки, входившие в «ядро» группы, определявшей ставку ЛИБОР (примерно 20 банков), заработали в тот год столько же, то получается круглая сумма в 10 млрд. евро. И это лишь за один год. Общий совокупный «навар» крупнейших банков за четверть века злоупотреблений со ставкой ЛИБОР, вероятно, измеряется многими десятками миллиардов евро.

ЛЕТО 2012 ГОДА: ВСЕЛЕНСКИЙ СКАНДАЛ ПОД НАЗВАНИЕМ «ЛИБОР»

ЛЕТО 2012 ГОДА: ВСЕЛЕНСКИЙ СКАНДАЛ ПОД НАЗВАНИЕМ «ЛИБОР»

Начало скандалу положило обнародованное 27 июня 2012 года обвинение американской Комиссия по Срочной Фьючерсной Торговле Сырьевыми Товарами (Commodity Futures and Trading Commission - CFTC) в адрес британского банка Барклайз(Barclays). Суть обвинения в том, что указанный банк на протяжении длительного времени занимался манипулированием ставками ЛИБОР (в основном их занижением). Обвинение стало результатом расследования, которое с 2010 года вели совместно британский финансовый регулятор FSA (Financial Services Authority) и упомянутая американская комиссия CFTC. В июле 2012 года претензии со стороны американских и британских регуляторов официально были предъявлены таким гигантам банковского бизнеса, как швейцарскому UBS и британскому Royal Bank of Scotland. Крыть этим банкам было нечем. В том же 2012 году указанные три банка — Barclays, Royal Bank of Scotland и UBS — урегулировали обвинения в манипулировании ставкой, заплатив по мировым соглашениям американским и британским регуляторам в общей сложности около 2,5 млрд. долл.

В 2012 – 2013 гг. финансовые регуляторы США и Великобритании в рамках скандала «ЛИБОР» последовательно переходили к «раскрутке» других европейских банков из «ядра»: Deutsche Bank, Société Générale, Crédit Agricole, HSBC. Выяснилось, что аферы банком по корректировке ставки ЛИБОР имели убедительные признаки сговора, т.е. можно говорить о банковском картеле. Банки свои корректировки проводили скоординировано, постоянно обмениваясь информацией о предполагаемых ставках. Также обращались друг к другу с просьбами об изменении (чаше всего понижении) ставки к своим партерам по картелю. Так, электронная переписка сотрудников банка Barclays выявляет, по крайней мере, 257 таких случаев информационных обменов по поводу ставки ЛИБОР, причем 31 просьба пришла в Barclays из других банков. Благодаря манипулированию ставками торговое подразделение зарабатывало деньги на операциях с производными инструментами, а в кризис 2008 года маскировало проблемы банка с ликвидностью.

Совокупные потери 12 крупнейших международных банков из-за скандала с манипуляциями ставкой LIBOR могут составить до 22 млрд. долл. Об этом писала в конце 2012 года The Financial Times со ссылкой на аналитиков американского инвестиционного банка Morgan Stanley. Эта цифра учитывает исключительно штрафы за сами махинации, без учета возможных наказаний за картельный сговор между банками, которые могут составить еще многие миллиарды долларов. Эксперты крупнейшего инвестиционного банка АвстралииMacquarie Group оценивают потенциальный ущерб от исков, поданных регуляторами и инвесторами, в 176 млрд. долларов.

ВСЁ ПРЕДЕЛЬНО БАНАЛЬНО И ЦИНИЧНО

ВСЁ ПРЕДЕЛЬНО БАНАЛЬНО И ЦИНИЧНО

Мы уже отметили, что текущие вопросы определения ставок ЛИБОР в банках решались трейдерами. На всех рынках эти люди являются закрытыми, потому что у них доступ к очень важной информации. Как выяснилось, манипуляции носили совершено простой, банальный и чудовищный характер. Трейдер из банка, базирующегося в Нью-Йорке, который заключал деривативные контракты на трехмесячную ставку LIBOR (а есть различные производные инструменты, которые «привязаны» к трехмесячной ставке LIBOR) написал своим коллегам в Barclays: «Ребята, придержите ставку три дня, мне нужно, чтобы уровень был 5,39». И на этом уровне ставку они держали три дня, пока нью-йоркский трейдер благополучно не закрыл свои контракты. Понятно, что здесь уже пахнет уголовным делом, понятно, что это все не бесплатно происходит, потому что операции миллиардные, одна десятая пункта с миллиардной операцией — это сотни тысяч долларов, сотни тысяч фунтов стерлингов.

В одном электронном письме, присланном сотруднику Barclays, трейдер другого банка просил установления «такой высокой процентной ставки, как только можно сегодня», на что неназванный сотрудник ответил «конечно». В другом письме — трейдер из непоименованного конкурирующего банка благодарит трейдера Barclays за успешное понижение ставки ЛИБОР: «Братан, я твой должник! Приходи после работы, и я открою бутылочку Боллинджера».

В феврале 2013 г. финансовые регуляторы Великобритании и США опубликовали электронную переписку трейдеров британского банка Royal Bank of Scotland (RBS). «Наш фиксинг сделал все дело, ха-ха-ха», — хвастался в одном из писем один из трейдеров японскими деривативами другому. «Просто удивительно, что манипуляция ЛИБОР позволяет заработать так много… Сейчас в Лондоне (действует) картель», - писал высокопоставленный трейдер банка в августе 2007 года. Цитировать подобного рода циничные и в то же время будничные письма трейдеров можно бесконечно. А вот еще диалог трейдераRBS со своим подельником из другого банка:

Трейдер: Будь добр, опусти на 6 пунктов LIBOR по швейцарскому франку!

Подельник: Что мне за это будет?

Трейдер: У меня осталась со вчерашнего дня парочка суши-роллов!

Подельник: ОК, опускаю на 6 пунктов — только ради тебя!

Трейдер: Йоооо‑хоооо! Теперь будет круто!

«Манипуляция базовой мировой ставкой, затрагивающей интересы миллиардов людей, в обмен на суши не первой свежести — как еще можно лучше передать меру моральной деградации современного сектора финансовых услуг?» — риторически вопрошает культовый журналист Rolling Stone Матт Тайби (ссылка на статью см. в интервью с Маттом Тайби – прим. ред.).

Не стоит только думать, что цинизм и отсутствие каких-либо моральных норм – черта лишь молодых людей, получивших доступ к компьютерам, через которые можно манипулировать ставками ЛИБОР. Они – часть финансового мира, пропитанного духом алчности и цинизма. А разве банки и корпорации не занимаются постоянно фальсификацией своей финансовой отчетности? Вспомним, хотя бы уже хорошо подзабытый скандал с американской корпорацией «Энрон», которая вела двойную и даже тройную бухгалтерию. А разве мировые рейтинговые агентства не «подкручивают» инвестиционные и кредитные рейтинги отдельных компаний, банков и даже экономик целых стран? Об их роли в подготовке условий последнего финансового кризиса говорилось даже на саммитах «восьмерки» и «двадцатки». А разве статистические службы США, ЕС и других «цивилизованных» стран не искажают цифры в угоду финансовой олигархии? Да и молодые люди, которые «подкручивали» в своих компьютерах значения ЛИБОР, находились под контролем руководителей своих банков и действовали с их молчаливого одобрения. А у руководителей всемирно известных банков были еще более высокие покровители. Последние занимали (а многие и до сих пор продолжают занимать) важные посты в организациях, выполняющих функции финансовых мегарегуляторов, в комиссиях по ценным бумагам, в казначействах (министерствах финансов), центральных банках.

ЦЕНТРАЛЬНЫЕ БАНКИ – СОУЧАСТНИКИ МОШЕННИЧЕСТВА

ЦЕНТРАЛЬНЫЕ БАНКИ – СОУЧАСТНИКИ МОШЕННИЧЕСТВА

Во время последнего финансового кризиса занижение ставки ЛИБОР позволяло приукрашивать экономическую ситуацию. Центральные банки молчаливо поддерживали такое занижение. Реальная цена денег во время кризиса была в 2-3 раза выше «нарисованных» ставок ЛИБОР. Сегодня в этом признаются допрашиваемые финансовыми регуляторами США и Великобритании трейдеры и другие сотрудники банков. Столь беззастенчивое занижение создавало иллюзию того, что финансовый кризис не коснулся флагманов мирового банковского бизнеса. Об этом знали ключевые корпоративные клиенты Barclays, ситуацию им объяснял менеджмент на неформальных встречах. Так же сомнительно, что действия банков были тайной для регуляторов. Они просто не мешали желанию центральных банков накачать финансовую систему ликвидностью любым способом. В условиях снижающейся ставки ЛИБОР понижение базовых ставок выглядит естественной, а не панической реакцией.

В июле 2012 г. банк Barclays, защищаясь и оправдываясь, распространил следующую информацию. 29 октября 2008 года Пол Такер, будучи заместителем управляющего Банка Англии, позвонил Бобу Даймонду (президенту банка Barclays на момент начала скандала, а в 2008 г. возглавлявшему Barclays Capital, инвестиционное подразделение банка). Пол Такер спросил, почему Barclays регулярно указывает самые высокие ставки ЛИБОР. Даймонд ответил, что Barclays называет реальные ставки, а другие банки, очевидно, занижают стоимость заимствований. На что Такер заметил: «Конечно, вы не нуждаетесь в моих советах, но вам наверняка не всегда приходится занимать под такие высокие ставки, как в последнее время». Даймонд в разгар скандала уверял общественность, что не собирался подчиняться Такеру. Однако в тот момент он написал записку по итогам разговора и отправил ее директору по операционной деятельности Barclays Джерри дель Миссьеру, который воспринял эту бумагу как прямое требование Банка Англии занижать ставки. Трейдерам банка было дано соответствующее указание. Получается, что чиновник Банка Англии, если не попросил, то прозрачно намекнул, что банку Barclays не обязательно демонстрировать кристальную честность при подаче данных, необходимых для расчета ставки LIBOR.

Естественно, что летом 2012 года руководители Банка Англии делали удивленные глаза при намеках со стороны банкиров Лондонского Сити о причастности к манипуляциям центрального банка. «Я впервые узнал о манипуляциях со ставками две недели назад (в июле 2012 года - В.К.), когда появились сообщения об этом», - сказал глава Банка Англии Мервин Кинг. Впрочем, о косвенной причастности к манипуляциям имели отношения и денежные власти США. Так, в СМИ попала переписка тогдашнего председателя Федерального резервного банка Нью-Йорка Тимоти Гейтнера (во время скандала в 2012 году Т. Гейтнер занимал пост министра финансов США) с Мервином Кингом. В разгар финансового кризиса (2008 г.) высокопоставленный американский банкир прозрачно намекает своему заокеанскому коллеге по поводу того, что было бы неплохо занизить ставку ЛИБОР. Один из американских блогеров следующим образом комментирует эту ситуацию: «Мервин Кинг говорит, что он ничего не знал о проблемах с ЛИБОР, несмотря на то, что Гейтнер посылал ему письма с информацией о манипуляциях еще в 2008 году. Гейтнер оправдывается, что он чист и что он предупреждал Кинга. Кинг клянется, что не видел этих писем. Очевидно, что и Гейтнер, и Кинг врут».

продолжение следует…